发布时间:2023-07-17 浏览次数:96

CRS(Common Reporting Standard)全球税务账户申报标准法案是全球范围内用于金融账户信息交换的国际标准协议,旨在防止税收逃避和非法资金流动,促进跨境税收合规。根据该协议,参与国..

基于香港优惠的税收政策及卓越的营商环境,很多内地投资者选择在香港注册公司谋求发展。那么香港在税收、税率方面跟内地有什么不同?报税时又有什么区别呢?接下来小编将为您...

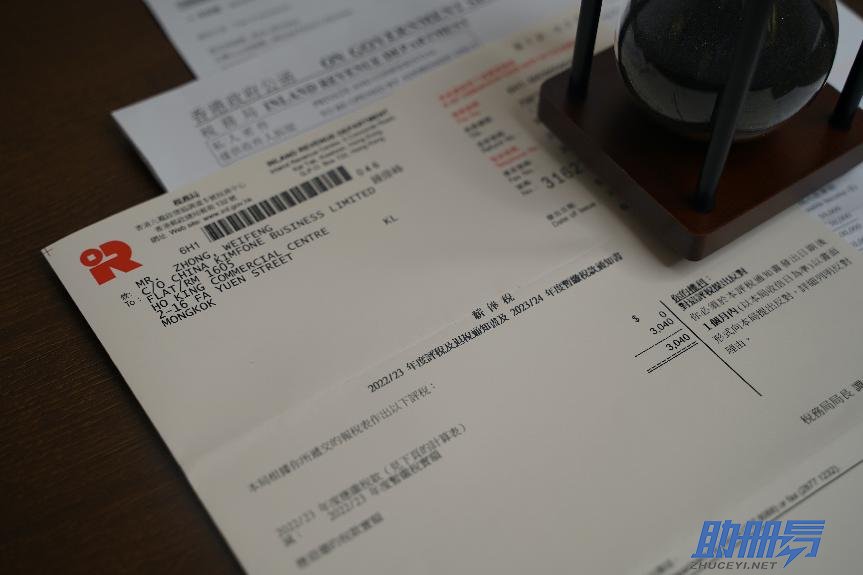

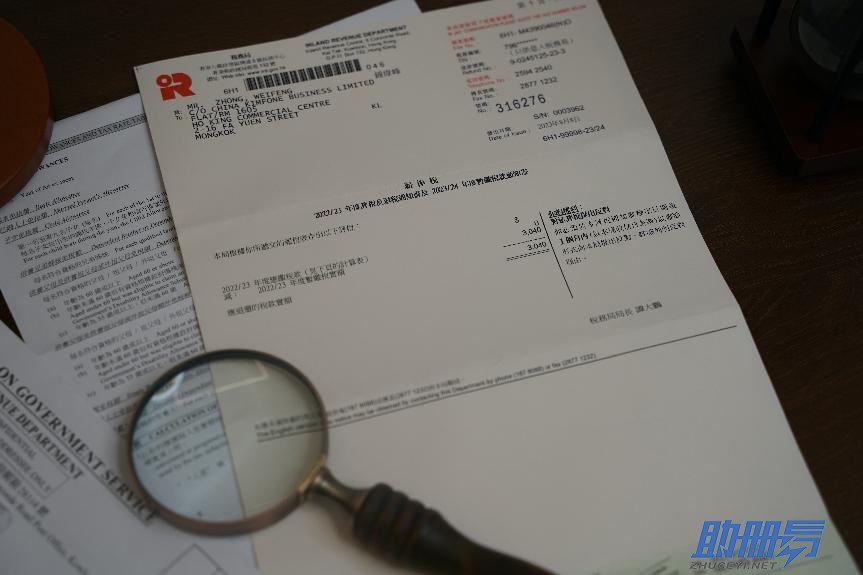

香港公司做账报税是香港《公司条例》、《税务条例》的明文要求,做账报税不仅是公司年度维护的必做的工作,同时公司如果能够按时做账报税也会给经济发展带来很多好处,下面小...

香港自从加入CRS全球税务共享协议以来,为防止偷税漏税行,香港税务局对香港公司的监管力度也日益加强,税务局还在2023年4月1日出台新规,规范了对无运营香港公司零申报的管理,...

按照香港《公司条例》及《税务条例》相关规定,无论香港公司是否有运营,每年必须提交审计报告进行税务申报,现实中很多公司在报税时间节点未收到税务局税表,那么这时候公司...