发布时间:2024-09-24 浏览次数:91

香港公司利得税是指香港政府对在港经营任何业务的个人或企业,针对其取得或来源于香港的利润所征收的一种税。香港利得税实行来源地原则,只有来自于香港的公司利润才属于“应..

香港公司利得税是指香港政府对在港经营任何业务的个人或企业,针对其取得或来源于香港的利润所征收的一种税。香港利得税实行来源地原则,只有来自于香港的公司利润才属于“应纳税所得额”,来源于香港以外的利润无需缴税。

一、利得税税率

1.标准税率

香港公司适用的利得税标准税率为16.5%。香港记账报税

2.两级制税率

香港同一集团的关联公司,可提名一家享受两级制税率,即公司利润在200万元以下的税率为8.25%,超过200万元部分按照税率为16.5%。如果是合伙业务等非企业法人,按7.5%和15%的两级税率执行。

3.特惠税率

香港某些特别行业,如专业再保险人、合资格飞机出租商、合资格的财资中心等行业实行8.25%的物惠税率。

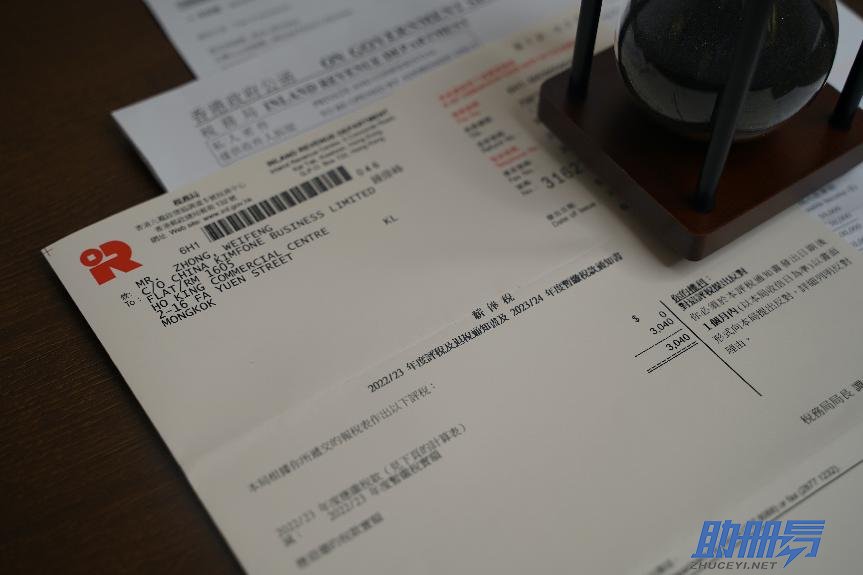

二、利得税课税年度和报税时间

企业的纳税年度是每年4月1日到3月31日,而企业的计税期间则是纳税年度内终止的会计年度。

1.新成立的香港公司在成立后的第18个月收到税务局下发的税表,必须在3个月内完成审计报税。

2.非新成立的公司每年在公司年结日进行审计报税,必须在1个月内完成。

3.年结日在3月和12月的,可以向税务局申请延期报税。

三、利得税计税办法

1.利得税计算公式:利得税=应纳税所得额×税率。

2.应纳税所得额=会计利润(损益表的纯利或亏损)-非应税/免税所得+不可扣除项目/支出–可扣除项目/免税额。

3.香港公司利得税应纳税所得额的计算,是根据公司利润或亏损为基础,进行税务调整后计算得出。可扣减的费用包括员工工资、租金、水电费等;可扣减的成本包括原材料采购成本、生产过程中的直接费用等。

4.调整后结果为亏损,可以公司以后年度的应纳税所得额中无限期抵减。

四、利得税报税处理

1.按照香港《公司条例》和《税务条例》的规定,香港公司不论是否有经营,报税时必须提交审计报告作为佐证材料。

2.逾期报税的处罚

1)公司第一次逾期报税,罚款1200元,14天内不处理罚款增加3000元,并被起诉。

2)公司第二次逾期报税,罚款3000元,14天内不处理罚款增加8000元,并被起诉。

如果香港公司在收到法院传票后,一直不处理,罚款将一直累计,还会被处以最高5万的税务罚金,并预估公司应缴税款后从公司银行账户划扣。

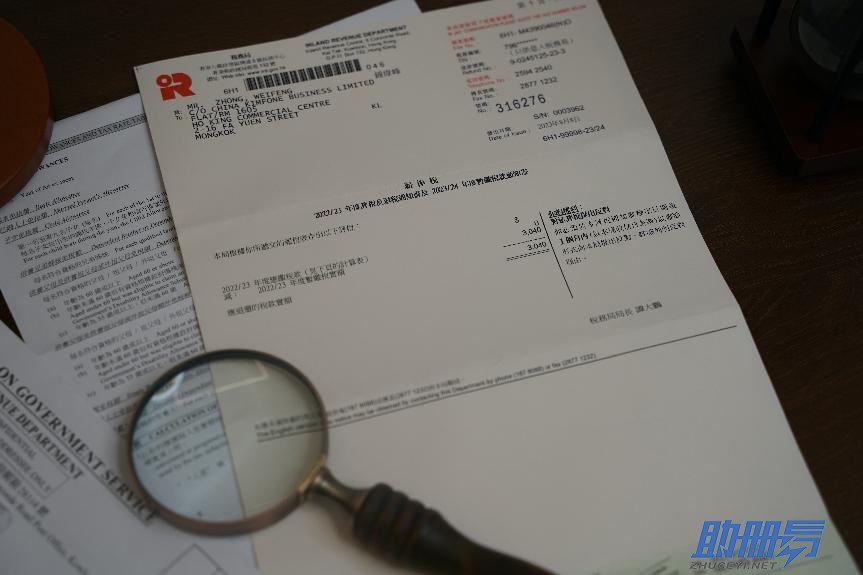

五、逾期缴税的处罚

香港法律对税款追缴没有期限限制,并对逾期未缴交的税款征收附加费用,具体如下:

1.如果公司第一期税款未如期清缴,税务局会加征全部欠税(包括第二期税款)的5%附加费,第二期税款将视为立即到期。

2.税务局就再缴税日期起计6个月内后仍未清缴的税(包括5%附加费)再加征10%的附加费。

以上就是香港公司利得税相关知识分享,最后提醒投资者,如果您公司利润是来自于香港地区以外的的经营所得,那么在报税时候一定要记得向税务局申请豁免。

基于香港优惠的税收政策及卓越的营商环境,很多内地投资者选择在香港注册公司谋求发展。那么香港在税收、税率方面跟内地有什么不同?报税时又有什么区别呢?接下来小编将为您...

香港公司做账报税是香港《公司条例》、《税务条例》的明文要求,做账报税不仅是公司年度维护的必做的工作,同时公司如果能够按时做账报税也会给经济发展带来很多好处,下面小...

香港自从加入CRS全球税务共享协议以来,为防止偷税漏税行,香港税务局对香港公司的监管力度也日益加强,税务局还在2023年4月1日出台新规,规范了对无运营香港公司零申报的管理,...

按照香港《公司条例》及《税务条例》相关规定,无论香港公司是否有运营,每年必须提交审计报告进行税务申报,现实中很多公司在报税时间节点未收到税务局税表,那么这时候公司...