香港公司注册简单快捷,而且香港有税种少、税率低等营商优势,所以越来越多企业家选择在香港注册公司进行投资,而注册公司后的审计报税是必不可少的公司维护事项,现在4月报税高峰已经来临,希望本文的报税相关知识分享能帮各位投资者顺利完成报税业务。

一、香港公司涉及的税种

1.利得税

香港利得税按来源地征收,只对来源于香港的公司利润征税。税率实行两级制,200万元以下利润税率8.25%,200万元以上利润税率为16.5%。

2.薪俸税

香港薪俸税基本税率15%,也可以按累计税率征收,税率为2%-17%共五级,对公司香港雇员的收入征收。

香港记账报税

3.物业税

香港物业税基本税率15%,对业主物业(土地和楼宇)出租收入征收。

二、香港公司报税时间

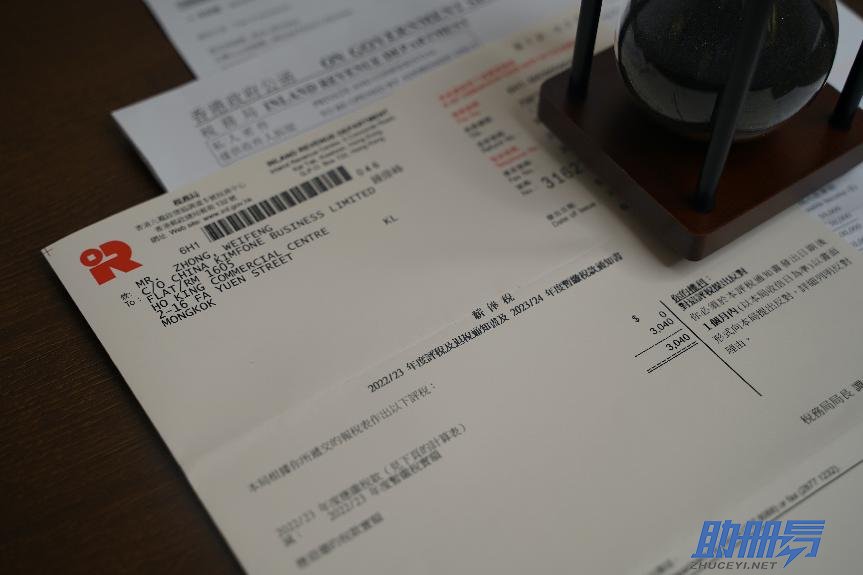

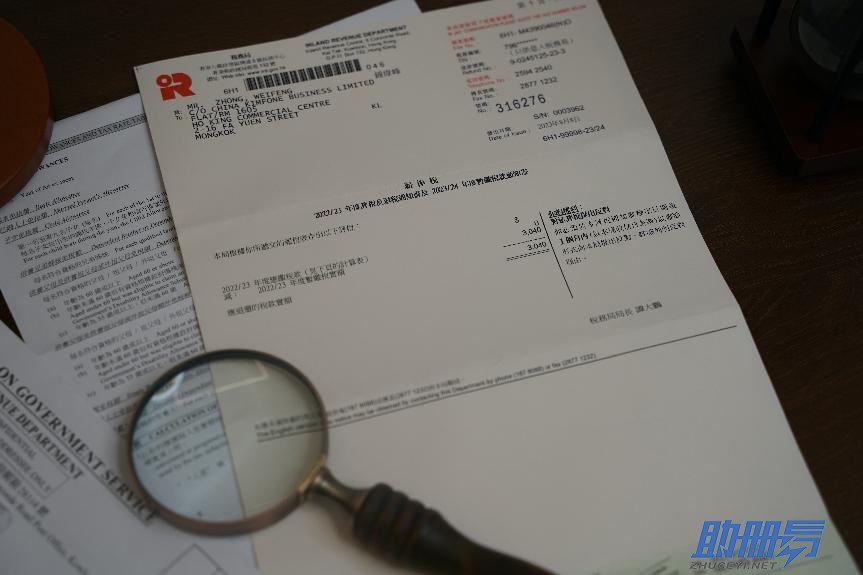

1.新成立的香港公司在公司成立的第18个月,会收到税务局下发的税表,公司需要在3个月内完成公司第1次审计报税。

2.非新成立的公司每年在公司年结日(第1次审计时确定)进地审计报税,必须在1个月内完成。

3.年结日在12月和3月的,可向税务局申请最多8个月的延期。

三、香港公司报税方式

1.做账审计报税

根据香港《税务条例》规定,香港公司不率是否有运营,也不论运营是否赢利,都必须提交审计报告做为公司报税佐证材料,如果公司一直无运营,也需要提供不活跃审计报来报税,如果以前年度一直零申报的,还需要补齐自公司成立以来的审计报告。

2.离岸豁免

香港税收实行来源地原则,公司对于来自于香港以外国家和地区的公司利润,可以在审计后向税务局申请离岸豁免,但需要满足相关条件,比如在港无物业、无员工、在港没有签署过合同等。

四、公司逾期报税的处罚

1.香港公司第1次逾期报税,会被处以1200元的罚款,如果在14天内不处理,罚款增加3000元,还会被起诉。

2.香港公司第2次逾期报税,会被处以3000元的罚款,如果在14天内不处理,罚款增加8000元,并被起诉。

3.公司被起诉后,会被处以3倍预估税金的税务罚款,同时冻结银行账户,划扣预估税金。

4.香港公司被起诉后一直不处理,相关责任人将被限制出境,严重的还会被处以监禁。

随着香港加入CRS以来,以前税务局只是抽查香港公司税务资料、但现在全部查验,所以投资者一定要如实、按时地进行税务申报,避免被税务局处罚。